![한 금융기관에 붙어있는 대출 안내물 [뉴스스페이스DB]](http://www.newsspace.kr/data/photos/20240622/art_17172077307758_ac52f7.png)

[뉴스스페이스=최동현 기자] 전 세계 부채(빚)가 사상 최대를 기록하며 힘겨운 시기를 보내고 있다. 멕시코나 중국 같은 이른바 신흥시장에서부터 미국과 일본 등 선진국에 이르기까지 부채가 늘고 있다는 조사가 나왔다.

지난달 30일(현지시간) 국제금융협회(IIF) 글로벌 부채 보고서와 미 CNBC방송 등에 따르면 올해 1분기 기준 세계 부채 규모는 315조달러(약 43경1400조원)로 사상 최대를 기록했다. 1년 전인 지난해 1분기와 비교하면 8조1000억달러 증가한 수치다. 이는 2차 세계대전 이후 가장 규모도 크고 속도도 빠르다.

특히 일본은 올해 1분기 국내총생산(GDP)이 전 분기보다 0.5% 감소한 가운데, 같은 기간 GDP 대비 부채 비율이 600%를 웃돌며 주요 선진국 중 가장 가파른 상승세를 보였다.

국제금융협회(IIF) 측은 "사상최대의 부채증가는 중국과 인도, 멕시코 등 신흥시장의 부채 증가가 영향을 미친 것으로 나타났다. 이들 신흥시장은 10년 전보다 부채가 큰 폭(55조달러→105조달러)으로 증가한 것으로 집계됐다"면서 "반면 한국과 태국, 브라질은 달러로 환산했을 때 부채가 감소한 국가들이다"고 밝혔다.

전체 315조달러 부채 중 약 3분의 2는 미국과 일본 등 선진국에서 발생했다. 선진국에서는 가계와 비(非)금융 기업의 부채 감소가 정부 및 금융기업 부채의 지속적 증가를 상쇄하는 경향을 보였다.

부채 상환 능력을 방증하는 지표로 평가받는 국내총생산(GDP) 대비 부채 비율의 경우엔 전반적으로 하락세를 보였다. 그러나 일본 정부 부문 부채의 GDP 대비 비율은 231.0%로, 1년 전보다 8.8%포인트 줄었지만, 여전히 세계에서 가장 높은 것으로 조사됐다.

IIF는 “일본의 금융 기관이나 정부 부문에서 상당한 규모의 해외 자산을 보유하고 있다는 점을 고려하면, 역대급 엔저 현상이 부채 급증과 역학 관계에 있다고 봐야 한다”고 설명했다.

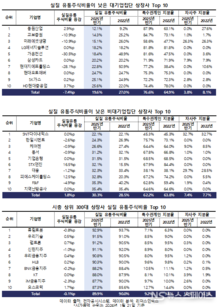

한편 국제통화기금(IMF)이 2024년 5월에 발표한 ‘재정점검보고서’에서도 전세계 80개 이상의 국가에서 선거가 치러지면서 올해 재정 위험이 심각한 상태라는 지적이 나왔다. 이 보고서는 한국과 미국, 일본 등을 포함한 경제 선진 37개국의 2015~2029년 GDP 대비 정부부채 비율 등을 자체 추정해 발표했다. 지난해 주요 7개국(G7)과 주요 20개국(G20)의 평균 국가부채 비율은 각각 126.1%와 121.1%로 추정됐다.

IMF에 따르면 2023년 기준 G7의 GDP 대비 정부부채 비율은 일본(252.4%), 이탈리아(137.3%), 미국(122.1%), 프랑스(110.6%), 캐나다(107.1%), 영국(101.1%), 독일(64.3%) 순으로 나타났다.

같은 기간 한국의 GDP 대비 정부부채 비율을 55.2%로 집계했다. 1년 전보다는 1.4% 포인트 상승한 수준이다. 한국은 이 비율이 2015년 40.8%였으나, 2019년 42.1%, 2020년 48.7%로 급등한데 이어 2021년 51.3%를 기록하며 처음 50%를 넘었다. IMF는 올해 한국의 GDP 대비 정부부채가 56.6%에 이를 것이며 2029년에는 59.4%에 달할 것으로 전망했다.

이런 상황에서 고령화, 저출산 문제로 인해 20년 뒤 한국의 정부부채가 국내총생산(GDP) 규모를 넘어설 수 있다는 전망이 나왔다.

지난 5월 19일 블룸버그 산하 연구기관인 블룸버그인텔리전스(BI)의 권효성 이코노미스트는 재정 전망 보고서에서 "현재 57% 수준인 GDP 대비 정부부채 비율은 2030년 70%, 2045년께 100%, 2050년 120%를 기록할 것"이라고 전망했다. 정부부채는 국가채무(국채·차입금·국고채무부담행위)와 비영리 공공기관 부채를 포함한 개념이다.

정부 부채가 GDP를 넘어서는 이유는 급속한 인구 고령화와 저출산이 만들어내는 결과로 풀이된다. 갈수록 노동력이 감소하면서 세수가 부족해진 반면 사회보장 및 의료서비스 비용은 증가하면서다. 부채 뿐만 아니라 잠재성장률 역시 하락할 가능성이 큰 것으로 분석된다.

해당 보고서는 금리가 향후 GDP 대비 정부부채 비율에 영향을 미칠 것이라고 전망했다. 금리가 기본 시나리오로 가정한 2%보다 1%포인트 올라가면 해당 수치가 2050년께 141%로 급등할 수 있다는 설명이다. 금리가 1%면 정부부채 비율은 101%, 0%면 83%를 기록할 것이라고도 내다봤다.

지난해 정부의 재정지출 감소율은 10.5%이지만 감세, 세수 부진 등으로 여전히 적자 상태에 있다고 분석했다. 22대 총선에서 더불어민주당이 승리해 재정준칙 법안의 통과 가능성이 낮다고 전망하면서도 부채 지속 가능성을 위해 재정 개혁이 필요하다고 주문했다.