[뉴스스페이스=김희선 기자] 국내 대표 사모펀드(PEF) 운용사 JKL파트너스가 최근 베이커리 프랜차이즈 ‘런던베이글뮤지엄’ 인수를 확정지으며 업계의 주목을 받고 있다.

JKL파트너스(JKL)는 2001년 세 명의 회계사 출신인 정장근, 강민균, 이은상 대표가 함께 설립한 회사다. 기업구조조정에 주력하다 2004년 PEF를 설립해 운용에 나섰다. 2015년 하림그룹과 팬오션의 1조원 규모의 공동경영권 인수후 국내 최대 벌크 해운사로 성장시키며 시장의 주목을 받기 시작했다.

JKL은 다양한 산업군의 중견·중소기업에 투자해 구조조정, 성장 지원, 기업가치 제고를 추진하는 전략으로, 올해도 주요 포트폴리오의 매각(엑시트)에 박차를 가하고 있다.

무엇보다 올해 JKL은 대명소노그룹에 티웨이항공 지분을 모두 처분하며 투자금액의 약 2배를 회수했다. 콜옵션 권리대금 300억원을 포함해 매각대금은 총 2000억원 수준이다. 내부수익률(IRR)은 약 23%로 투자 당시 목표로 잡았던 수익률(20%)을 크게 웃돌았다. 투자한 지 약 3년 만에 엑시트 성공은 업계의 주목을 받았으며, 최근에는 국민연금 사모투자 위탁운용사로 선정되는 성과도 거뒀다.

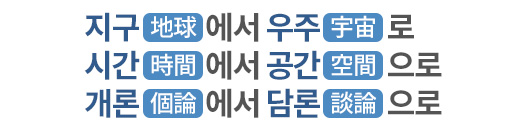

JKL파트너스의 주요 포트폴리오 현황

JKL파트너스는 2001년 설립 이후 중견·중소기업 경영권 인수 및 구조조정에 강점을 보여왔다. 대표적 투자·보유 기업은 다음과 같다.

6월 26일 투자은행(IB) 업계에 따르면, JKL파트너스는 런던베이글뮤지엄 운영사 엘비엠(LBM)의 경영권 인수 최종 후보로 선정됐다. 엘비엠은 지난해 뱅크오브아메리카(BofA)를 매각 주관사로 선정해 원매자를 물색했다. 인수 금액은 약 2000억원 내외로 관측되며, 이는 당초 매각 희망가 3000억원 대비 약 30% 낮은 수준이다.

크린토피아는 국내 1위 세탁 프랜차이즈. 전국 3000여 가맹점과 130여 지사 보유. 2021년 크린토피아의 최대 주주인 이범택 회장과 특수관계인 지분 100%를 사모펀드 JKL파트너스가 1900억원에 인수했다. B2B(호텔·기업 세탁), O2O(온라인-오프라인 연계) 등 신사업 확장으로 2024년 매출액은 2797억원으로 전년 965억원 대비 무려 3배 가까운 190% 급증했다.

영업이익은 311억원으로 전년 119억원 대비 161% 증가했다. 당기순이익 역시 244억원으로 전년 90억원 대비 171%증가했다. 영업이익률은 2022년 13.3%, 2023년 12.3%, 2024년 11.1%로 조금씩 낮아지는 추세다. 지난해 실적은 창립이래 역대 최고를 달성했다. 전년보다 매출과 이익에서 무려 3배가량의 고속성장을 일궜다.

하지만 크린토피아는 케어센터가 제기한 겸업금지 위반 소송도 현재 서울고등법원에 계류중이다. 또 배당금도 전년 70억원에서 무려 300억원으로 4배 이상인 329% 늘렸다. 배당금은 전액 카사블랑카유한회사가 가져간다. 엑시트를 염두에 둔 대주주의 현금빼내기가란 지적도 나온다. 배당성향은 123%로 나타났는데, 이는 순이익(244억원) 보다 배당금(300억원)이 더 많았음을 보여준다.

화장품브랜드 페렌벨을 2021년 2600억원에 인수했다. 2024년 매출은 935억원으로 인수 직후인 2022년 619억원 대비 54% 증가했으며, 같은 기간 영업이익은 223억원에서 325억원으로 46% 늘어났다. 특히 최근 1년간 성장세가 두드러진다. 영업이익률이 무려 35%에 달하며, 뷰티회사에서도 알짜회사로 통한다. SNS와 틱톡 등 젊은 세대 중심의 마케팅으로 브랜드 파워를 확대해왔다.

롯데손해보험은 2019년 7300억원을 투자해 지분 77%를 확보했다. 경영권 인수한 후 2년 만에 흑자전환에 성공, 보험업계 브랜드 신뢰도와 시장 점유율이 크게 개선됐다. 최근 유동성 위축과 자본규제 강화 등으로 매각이 지연되고 있으나, 여전히 JKL의 핵심 포트폴리오로 남아 있다.

JKL파트너스은 2024년 국내 1위 노터치 자동세차 서비스 브랜드 ‘컴인워시’를 운영하는 화이어㈜의 대주주 양석원 대표의 지분을 매입하고, 신규 유상증자에 참여했다. 유상증자 후 JKL파트너스의 지분율은 80%이며 나머지 20%는 창업주인 양석원 대표가 계속 보유중이다.

전국 250여개 지점과 550여대의 세차 기계를 운영해 2023년 매출액 285억원, 영업이익 65억원, 세전상각전현금영업이익(EBITDA) 69억원을 기록했다. 빠른 성장세와 독창적인 비즈니스 모델(비접촉식 자동세차)로 업계 내 인지도가 높다. 최근 필리핀, 사우디아라비아, 일본 등 해외 진출도 본격화하며 글로벌 브랜드로 성장 가능성이 크다는 평가다.

이외에도 GS ITM, 한국렌탈, 테이팩스, 한국정수공업, 하이브론, 원방테크, 티라유텍, LS MnM, 팬오션, 거흥산업, 까스텔바작, 태경SBC, 후이황, GDK코스메틱, 여기어때 등 다양한 기업에 투자 이력이 있다.

올해 매각(엑시트) 가능성이 높은 기업은?

2025년 JKL의 핵심 과제는 크린토피아와 페렌벨의 성공적인 매각이다. IB업계와 M&A 시장에서는 이 두 곳이 올해 내 거래될 가능성이 가장 높다고 본다. JKL은 올해 크린토피아·페렌벨 매각 성공 시, 롯데손해보험 등 대형 포트폴리오 회수 부담도 완화할 수 있을 것으로 전망한다.

크린토피아의 예상 매각가는 기업가치(Enterprise Value) 5000억원으로 거론될 만큼, 국내 생활서비스 업종에서 가장 높은 브랜드 파워를 인정받고 있다. 올해(6월 결산 기준) 크린토피아의 EBITDA는 약 500억원 수준으로 추정되며, 매도자는 10~12배 수준의 멀티플 적용을 희망하는 것으로 알려졌다.

2025년 상반기 UBS를 매각 주관사로 선정, 국내외 주요 PEF 및 전략적 투자자 대상 티저레터 발송, 예비입찰 일정 공지 등 본격 매각 절차를 진행중이다.

최근 여름철 성수기 실적을 반영해 매각가를 높이려는 전략으로 일정이 하반기 또는 내년 초로 일부 미뤄질 수 있다는 관측도 있으나, 시장 반응과 실적, 매각 주관사 선정 등 모든 조건이 성숙 단계에 있어 올해 내 매각 완료 가능성이 높다는 평가다.

예상치 못한 변수가 등장했다. 산업용 세탁업이 중소기업 적합업종으로 지정되면서 향후 인수전에서 해석여부를 놓고 시장의 관심이 쏠리고 있다. 매수자, 매도자간 이를 놓고 다소 복잡한 SWOT분석과 함께 계산기를 다시 두드려봐야 한다는 분석이 나온다.

페렌벨 역시 크린토피아와 함께 올해 매각을 위한 자문사 선정에 착수했다. IB와 M&A 자문사들과 함께 매각계획을 빌드업 중이며, 올해 안에 매각 작업이 본격화될 전망이다.

롯데손해보험은 2024년부터 JP모건을 매각 주관사로 선정, 인수의향서(LOI) 접수, 본입찰 등 매각 절차를 밟고 있으나, 유동성 위축, 자본규제 강화, 후순위채 콜옵션 행사 등으로 매각이 쉽지 않은 상황이다. 롯데손보의 희망 매각가는 2조원에서 2조5000억원 수준이라는 평가다.

일부 LP(출자자)들은 투자금 전액 상각을 단행한 것으로 알려져, 단기 내 매각은 어려울 것으로 평가다. JKL 역시 올해 10월 만기가 도래하는 인수금융 2800억원에 대해 리파이낸싱(자본재조달)을 진행 중이고, 롯데그룹과의 '롯데' 브랜드 사용기간도 추가로 연장하는 등 '제값받고 팔기'라는 장기전에 나섰다.

올해 JKL파트너스의 포트폴리오 중 가장 매각 가능성이 높은 곳은 크린토피아와 페렌벨이다. 크린토피아는 실적 성장, 시장 내 독보적 입지, 매각 주관사 선정 등 모든 조건이 성숙 단계에 있으며, 페렌벨 역시 고성장세와 글로벌 인지도 확대로 원매자들의 관심이 높다.

롯데손해보험은 당분간 매각이 쉽지 않을 전망이며, 런던베이글뮤지엄은 인수 이후 브랜드 확장과 프랜차이즈 전략이 주목된다.